今年も確定申告の時期が近づいてきましたが、小さくても事業をやっているとその前に償却資産税の申告があります。この償却資産税は一般の人にはなじみが無く、申告者側からの発信も少なくてわかりにくい税金です。

私は、昨年初めて申告し、今年も先日やっと申告を済ませました。いずれも電子申告eLTAXでの申告ですが、来年誰かに役立つかもとその経験を記録しておきます。

目次

償却資産税とは

一般家庭の住宅では土地と建物に固定資産税がかかりますが、庭園、駐車場、フェンス等には税金はかかりません。 ところがアパート経営などの事業用の場合は、償却資産として課税されるのです。ネットで検索しても参考資料が少ないので、私なりにまとめてみました。

資産償却税は固定資産税の一種

地方自治体の税収内訳は住民税が大半だと思っていたのすが、実は地方税である固定資産税もそれに匹敵するくらいの割合を占めていて、自治体の重要な財源になっています。

固定資産税は、保有する固定資産に課税される税金で、課税対象は土地・家屋の他に有形償却資産があります。 有形償却資産とは、土地及び家屋以外の事業の用に供することができる資産で、その減価償却費が所得税(または法人税)において必要経費(損金)に算入されるものをいい、これを課税対象とするのが償却資産税です。

もう少し具体的にいうと、事業の経理処理では固定資産を計上し、土地以外は年々価値が下がるとして減価償却します。そして所得税(または法人税)の申告では、減価償却分は経費(損金)になります。

この減価償却資産のうち、家屋以外が「償却資産税」の対象になり、大きなものでは飛行機・船・鉄道車両から、小さなものはエアコンやパソコンにいたるまで各種あります。家屋以外の償却資産からも税金を取ろうというわけです。ただし、車は自動車税があるので課税対象から外されています。

土地・家屋については市区町村が登記簿等で実態を把握し価格を算定して課税するのですが、償却資産については事業者自ら所有する資産について毎年1月末日までに申告するのが義務となっています。

アパート経営で対象となるもの

アパート経営の例ですが、原価償却税の課税対象になるのは、一口で言うと土地、建物以外の「構築物」です。具体的には、駐車場のアスファルト舗装、ゴミステーション、フェンス、側溝、街灯、庭園、擁壁などです。

市(町村)には、アパートの建築許可申請関係の資料が行くので新築を把握して申告書類を送って来ます。

申告書が送られてきたのに無申告はだめ

毎年12月になると役所から、建築確認の台帳、法人市民税台帳や保健所の衛生関係の台帳から調べて可能性のある事業者に漏れなく送ります。過去申告した資産内容と、昨年増減した分を記入する用紙等が含まれています。

昔は厳格には徴収されていなかったので無申告で済んでいた地方もあったらしいですが、税収が不足する昨今そんな甘くはありません。無申告だと資産隠しを疑われ、帳簿調査などの査察も覚悟しなければなりません。無ければ無いという申告が必要なのです。

償却資産税の課税制度概要

課税制度はおよそ以下のようになっています。

- 資産価値の評価(減価償却と課税標準額)

資産の種類によって耐用年数が決まっていて、建物と同じように毎年減価していき、その残存価額に課税されるのです。その残価評価額を課税標準額と言い、取得価格から決められた減価残存率表をに基づき計算します。例えば前年に取得した耐用年数10年の資産は「取得価格×0.897倍」となります。購入価格は消費税込みの会計だと税込みで計算します。 - 課税率

課税標準額の1.4%(標準税率であり、自治体によって変更している場合もあり得る) - 非課税枠

課税標準額の合計が150万円未満は課税が免除されます。150万円ならいきなり21,000円課税されます。 - 対象者の申告が義務づけられた申告税であり、申告先・納税先は市(町村)

- 1月1日現在の所有資産について、1月末が申告期限で、非課税枠内でも申告は必要です。

- 電子申告も可能

所得税はe-TAXで電子申告できますが、資産償却税にもeLTAX(エルタックス)があります。

償却産税の申告

課税特例と節税の方法

次に述べる特例の規定があり、よく理解して節税を検討します。

非課税枠

標準課税対象額が非課税枠以内に抑えられるとかなりの節税になる。購入価格の合計ではなく、課税標準額の合計が150万円未満です。

小額資産の特例

一個(又は一組)の取得価格が10万円未満のものは課税対象にならず、申告も不要。所得税でも購入年に消耗品費等として全額経費(損金)に計上します。

3年一括償却の特例

一個(又は一組)の取得価格が20万円未満で、所得税(法人税)において3年一括却資産として計上したものです。

分割して特例範囲の額に

上記2つの特例により、20万円以下の資産は、償却資産税の対象から除外することができます。

20万円以上の資産でも、分割して一個(又は一組)が20万円以下にできれば特例に適合することができるわけです。 例えば、私のアパートの場合、「外構工事一式」なんてすれば150万円は軽く超えます。庭と植栽、フェンス、駐車場舗装、ゴミ集積所、街灯などは当然別々にします。更に

- 庭が2箇所あるなら造園費一式とするのではなく、正面庭園造園費+裏庭造園費にする

- 側溝なら側溝一式ではなく南面側溝+西面側溝

- ゴミ集積所一式ではなく、ゴミ集積箱+囲いブロック

- 舗装、フェンスなども場所が2カ所なら別にする

外構や構築物一式ではなくその明細をもらうなどして、分割した後のそれぞれの値段が算出できなければなりません。 問題は分割して一個(一組)と解釈できる合理的根拠です。

請求明細があれば、その各項目(材料一個)まで分割できると説明する税理士さんもいましたが、さすがにそこまでは無理があると思います。種類用途がちがうとか物理的に離れているとかが、常識的範囲でしょう。どこまでが分割を認めてくれるかは明確でないので、迷ったところは有利に解釈して分割申請します。もし指摘されて言い分が通らなくても、それから修正すればよいのです。

なお、この特例を用いて申告すると、当初1~3年間に所得税の償却費を集中させることになります。事業所得が既に赤字の場合、損益通算でも利用できない赤字は無駄になりますので注意が必要です。 ちなみに私の場合、上記特例を利用して課税標準額を抑えましたので、余裕で非課税枠に収まりました。ただ、やりすぎて、(青色申告なので赤字の繰り越しができるとはいえ)かなり無駄な赤字になりました。

これまで述べてきたことは、当然2月に申告する所得税と整合性が必要です。償却資産税申告時に、各固定資産についてはどう扱うか所得税(の節税)を考慮して決める必要があります。

建物付属物とダブらないよう注意

アパート経営の場合ですが、固定資産税の建物では建物付属物として水道設備、玄関ポーチ、下水の浄化槽などが含まれています。良く調べて償却資産でダブって挙げないよう注意します。

送られてくる申告書類

毎年12月に市役所の税務課から送られてきます。

その中身の書類は

- 平成○○年度償却資産の申告について

告知文と注意書き(A4一枚表裏) - 固定資産税(償却資産)申告の手引き

申告書の書き方説明 - 償却資産報告書

申告書本表 - 種類別明細書(増加資産・全資産用)

資産が増加した場合にその明細を書く(所在、種類、数量、取得時期、取得価額、耐用年数) - 種類別明細書(減少資産用)

資産が減少した場合にその内容を書く - 上記③、④、⑤の記入例

- 償却資産明細書

昨年までに申告した資産の登録内容を打ち出したもの

提出するのは、3.が必須、必要に応じて4.5.を添付する。

電子申告ができる

毎年データを活用でき、家に居ながらで申告が済ませられる電子申告は、償却資産税でもできるようになっており、e-TAXの地方税版であるeLTAX 地方税ポータルシステムによって行う。

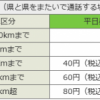

e-TAXは国税庁のホームページでできるが、eLTAX はPCdeskというソフトをPCにインストールしなければならない。 利用時間は、下記のように平日のみ。深夜もだめ。

右はPCdeskの申告データ一作成メニュー画面です。

以下申告データ作成から送信までの大体の流れです。

①新規作成

申告の種類、申告年度などを指定

②申告データ入力

申告者の登録情報が入った用紙が準備されるので、別表に申告データ(所在、種類、数量、取得時期、取得価額、耐用年数)を入力する。別表の評価額等のデータは自動で本表に転記でき、本表内の集計計算は自動でされる。

③電子署名

④申告データ送信

総じてこのPCdeskというソフトは、広く一般人が使って申告してもらうにしては、不親切で使いにくい。その点、e-TAXのホームページ版は相対的に優れている。

PCdeskを使った申告の実際

実際にやってみて、私がはまってしまったことを中心に紹介します。 まず注意点として

- 年度表記

例えば平成27年1月末〆の申告は「平成27年度の申告」と称し、前年である26年中の事業について申告する。 - 電算申告

申告の種類に「電算申告」というのがあるが企業が使うもので、eLTAXのことではありません。

最初の年、登録に時間がかかった

使用パソコンはWindows7ですが、PCdeskのダウンローとインストールは問題なくでき、e-Taxは従来から使っていますので公的個人認証等も用意できていました。

後は市に対してeLTAXでの申告を申請します。この申請を市が受け付け登録して初めて申告書の作成に取り掛かれるのです。

私は1月末にeL-TAXの申請をしましたが、市の登録作業が一向にされないのです。登録には一週間余りかかり、結局申告期限に間に合いませんでした。それで税の申告が締め切りに遅れてしまったので、もし何か言われたら市の登録が遅いからだと抗弁しようと思っていたのですが、何も言われませんでした。

2年目の申請で苦戦

バージョンアップ

昨年使ったPCdeskのバージョンが3.11で、今年申告しようと思ったらバージョンアップが必要だという。 そのバージョンアップだが、

- 旧バージョンの手動アンインストールをしなければならない。

コントロールパネルを開いて当該ソフトをアンインストールするのだ。

(4にバージョンアップ後は自動で古いバージョンを削除してくれる

マイナーバージョンアップのみ自動。大きなバージョンアップは手動削除が必要) - 平日の稼動時間でないとできない

昨年のデータを利用できない

2年目つまり今年の申請は、資産に変更はないので昨年と同じリストを提出したい。 手書きだと書き写すのだが、電子申告では当然 昨年のデータの利用しようとしたがうまくいかない。昨年のデータは読み込めるが、下図のように編集はできないのだ。

今の時期混んでいて待たされると思ったのに一発で繋がった。 女性の対応で少し内容に入ると「確認します」と言って待たされた。おそらく詳しい者に聞きに行くのだろう。

「昨年送ったデータを再利用したいがどうしてもできない。どうすればよいか」という質問に対して、

- 送ったデータは編集できない。

- csvファイルの読み込み機能はある。一方エクスポートはxml形式のみで、昨年のデータをcsv形式にエクスポートできない

つまり、PCdesk(のみ)で過去データの再利用できないというのが結論。

電話を切ったあと、以下を思いついて試してみた。

- PCdeskでxml形式でエクスポートしたものをエクセルでcsvに変換し、再びインポートする

結果は読み込みエラーになってだめであった。

結局手入力するしかないと別表に手入力した。 次に本表にデータを転記(自動)をすると、前年前の取得日なのに前年欄に入り、前年前に入力されない!

変更の無い資産は別表に記入不要だった

ここまで、昨年申告した資産も別表に入力が必要と思っていた。理由は

- 市役所から送られてきた書類には、一切不要とは書いていない

- 別表の標記に「増加・全資産」と書いてある

- 変更がなくても提出が必要と書いてある

- PCdesk操作時でも説明がない。(最後の転記でうまくいかないが)

ここで、ひょっとして別表が要らないのではと思い、電話でもう一度問い合わせてみると、 「資産に変更の無い場合は不要」だと言う。 ( ̄▽ ̄;)!!ガーン もっと早く言え!

「そんな説明どこにも無いではないか!」とくってかかると、eLTAXホームページの各種ドキュメントにある固定資産税(償却資産)申告に関する操作ガイドというマニュアル(PDF)にあるという。_| ̄|○

毎年申告している人には自明かもしれないが、2年目の人にはわからない。申告書類の書き方[固定資産税(償却資産)申告の手引き]とPCdeskのどこかに一言入れておいてくれれば良いものを。

結論として資産に増減の無い場合は、申告書本表の備考欄に資産の「増減無し」と記入するだけで、別表は不要なのである。本表だけなら昨年データが利用できなくても、入力は知れている。だから昨年のデータを利用することは重視されていなかったのだ。

2年目以降の償却資産税申告をPCdeskで行うときの要点

2016年の申請をして自分のための記録として、要点をまとめました。(2016/2/1)

- PCdeskは不親切でわかりにくく、電子申請のメリットはほとんどない

紙での提出でも簡単だし、郵送も可である。 - 電子署名の準備を確認。個人認証の期限切れに注意。

- eL-TAXの稼働は平日の8:30-24時のみ。

- PCdeskのバージョンアップ

立ち上げた時に出るバージョンアップ情報を注意深く見て、現状が旧い場合は必ずバージョンアップを行う。旧バージョンのアンインストールが必要なこともある。 - 昨年のデータをそのまま利用することはできないクソ仕様になっている

新規データ作成から行うしかない。 - 新規データ作成時の[申告区分]は、「増加資産/減少資産申告」を選択する

資産の増減の有無にかかわらずこれを選択するしか、他はない - 資産の増減がないときは、備考欄に「資産増減無し」と記入するだけで明細は不要

- ヘルプデスクはよくつながる。固定光電話ならナビダイアル(0570番号)より固定(030番号)にかけたほうが安い。詳細は下記記事を参照下さい

申告を終えて

これで償却資産税の申告が終わり、次は所得税です。

節税はトータルで考える

本稿は償却資産税がテーマですが、節税は償却資産税だけでなく所得税、住民税、更に国民健康保険税(国民健康保険料)を合わせたトータルで考えなくてはいけません。

忘れ勝ちですが、所得税額により、住民税額、健康保険税額も決まりますから。更に保育園料等もあります。時々話題になる、高級外車で園児を送って来る家庭の保育料が最低ランクだったりするのは、事業の赤字などで税申告上の所得が少ないからでしょう。

貴方も自分で申告を

私は今年は少しつまづきましたが、もう少し説明資料やソフトが考慮していてくれれば何でもないことです。特に2年目以降は非常に簡単な申告なのに、税理士に依頼すると数万円の手数料がかかるでしょう。

登記や税務申告は本来自分でするものだし、今はネットで調べることもできます。 個人事業等の税務申告を税理士に依頼している貴方、時間があるなら、そして無駄な費用を節減したいなら Do it youself!

![[FC2ブログ]記事の拍手ランキングを追加](https://e-farm.org/wp-content/uploads/201503041847206773-100x100.png)